Tu Dinero

Tu Dinero Mejores fintech para pagos internacionales en 2026

Descubre cuál es la mejor app fintech transacciones sin fronteras en 2026 con esta comparativa rápida de costos totales, rapidez, monedas y métodos.

¿Te pagan mes a mes pero no entiendes cuánto es tu sueldo neto real? Muchos trabajadores en Colombia viven esa confusión cada quincena.

En este artículo te enseñamos paso a paso cómo calcular sueldo en Colombia, identificar descuentos y saber cuál es el sueldo neto que realmente recibes. Así tomarás mejores decisiones salariales y laborales.

El sueldo bruto es el total de tus ingresos antes de restarle cualquier tipo de retención, como por ejemplo la deducción de impuestos para freelancers.

Mientras que el sueldo neto es el monto que realmente recibes por tus servicios tras todas las deducciones correspondientes.

Dos conceptos cruciales para cualquier empleado, trabajador independiente o freelancer digital en Colombia. Literalmente es el dinero que ganas para financiar tu vida.

Para calcular el sueldo bruto a neto hay que comprender las distintas retenciones aplicables y desglosar cómo se estructura.

Analizamos cada aspecto paso a paso para hacer el proceso más claro y sencillo:

Este salario puede fijarse de distintas formas: por tiempo trabajado, por proyecto realizado, mediante comisiones u otros métodos.

En Colombia el modelo más común es el salario por tiempo trabajado. De esta manera se define un pago determinado según la duración y tipo de jornada laboral del trabajador.

En Colombia, el Código Sustantivo del Trabajo, en su artículo 127, establece que el salario está compuesto por todos los pagos que el trabajador recibe como contraprestación directa de su servicio.

De esta forma, el salario incluye, entre otros:

La remuneración ordinaria, fija o variable (sueldo base).

Primas y sobresueldos.

Bonificaciones habituales ligadas al trabajo.

El valor de las horas extra y del trabajo en días de descanso obligatorio.

Comisiones y porcentajes sobre ventas.

Pagos en especie que se entregan como parte de la remuneración (por ejemplo, alimentación o alojamiento vinculados al servicio).

El salario bruto está sujeto a diversas deducciones y retenciones que disminuyen el ingreso final de cualquier trabajador.

Entre los más comunes están:

Impuesto sobre la renta (ISR).

Impuestos locales.

Pagos a terceros.

Acuerdos colectivos.

Deducciones voluntarias.

Seguridad social.

Teniendo en cuenta esto, puedes usar una calculadora de sueldo en Colombia para obtener un resultado más rápido.

En Colombia, las deducciones se realizan en base a los aportes al Sistema de Seguridad Social. De acuerdo a la ley, es un derecho obligatorio para todos los trabajadores.

Dicho aporte lo hace el empleado, el empleador y en ocasiones proviene del gobierno en formato de subsidios.

Si bien todos estos valores no afectan de forma “directa” el sueldo de un trabajador, sí influyen en los costos de la empresa contratante. Por esta razón juegan un rol clave en las negociaciones de sueldos y pagos por servicios.

La cobertura del SSS abarca:

Este rubro representa el aporte a la salud, al que las personas se afilian por medio de una EPS (Entidad Promotora de Salud), según lo establecido en la Ley 100 de 1993 y sus modificaciones.

De acuerdo con el artículo 204 de la Ley 100 de 1993, modificado por la Ley 1122 de 2007 y la normativa posterior, la cotización obligatoria en el régimen contributivo es del 12,5% del ingreso base de cotización.

Las coberturas de la EPS incluyen, entre otras:

Atención médica general y especializada, hospitalización, urgencias y medicamentos dentro del Plan de Beneficios en Salud.

Prestaciones económicas como licencias de incapacidad por enfermedad común y la licencia de maternidad y paternidad, siempre que la persona haya cotizado de forma oportuna.

8.5% paga el empleador y 4% el empleado.

Este costo lo cubre en su totalidad el empleador y se determina según la clase de riesgo asignada a la empresa o al centro de trabajo dentro del Sistema General de Riesgos Laborales, conforme al Decreto‑ley 1295 de 1994 y al Decreto 1772 de 1994.

En Colombia existen cinco clases de riesgo, desde la I (riesgo mínimo) hasta la V (riesgo máximo).

Para cada clase, se aplican cotizaciones mínimas, iniciales y máximas sobre el salario base de cotización:

Clase I: entre 0,348% y 0,696%

Clase II: entre 0,435% y 1,653%.

Clase III: entre 0,783% y 4,089%.

Clase IV: entre 1,740% y 6,060%.

Clase V: entre 3,219% y 8,700%.

Cálculo: Se multiplica el salario base de cotización (SBC) por el porcentaje de riesgo aplicable.

En Colombia, el ahorro para la vejez y la protección en caso de invalidez o fallecimiento se manejan a través del Sistema General de Pensiones creado por la Ley 100 de 1993.

El aporte obligatorio es del 16% sobre el ingreso base de cotización (IBC).

Colpensiones, como administradora pública, precisa que para trabajadores con contrato laboral el 16% se reparte así: 12% lo paga el empleador y 4% se descuenta del salario del trabajador.

Los aportes parafiscales son contribuciones obligatorias que el empleador hace sobre la nómina para financiar SENA, ICBF y Cajas de Compensación Familiar.

La Ley 21 de 1982 y normas posteriores fijan estos aportes, que suman el 9% de la nómina: 2% SENA, 3% ICBF y 4% cajas.

Los paga solo la empresa; no se descuentan del sueldo del trabajador, aunque sí hacen parte del costo laboral total.

La retención en la fuente está regulada en el Estatuto Tributario (Decreto 624 de 1989) como un mecanismo para recaudar por anticipado el impuesto de renta y otros impuestos.

El empleador descuenta un porcentaje del pago al trabajador cuando su ingreso supera ciertos topes definidos en las tablas oficiales; ese valor se gira a la DIAN como anticipo del impuesto.

No existe una tarifa única: la tasa depende del tipo de ingreso y de las tablas vigentes del artículo 383 del Estatuto Tribunal Nacional para ingresos laborales:

Rangos en UVT | Tarifa Marginal | Impuesto | |

De. | Hasta | ||

>0 | 95 | 0% | 0 |

>95 | 150 | 19% | (Ingreso laboral gravado expresado en UVT menos 95 UVT)*19% |

>150 | 360 | 28% | (Ingreso laboral gravado expresado en UVT menos 150 UVT)*28% más 10 UVT |

>360 | 640 | 33% | (Ingreso laboral gravado expresado en UVT menos 360 UVT)*33% más 69 UVT |

>640 | 945 | 35% | (Ingreso laboral gravado expresado en UVT menos 640 UVT)*35% más 162 UVT |

>945 | 2300 | 37% | (Ingreso laboral gravado expresado en UVT menos 945 UVT)*37% más 268 UVT |

>2300 | En adelante | 39% | (Ingreso laboral gravado expresado en UVT menos 2300 UVT)*39% más 770 UVT |

El UVT para el año 2025 es de $49,799 COP.

Para este caso vamos a usar un ejemplo de una ingeniero de software que gana $4.000.000 COP al mes, cuyo riesgo laboral es de nivel 1 y no alcanza a ser sujeto de retención de fuente.

Es el salario total acordado con el empleador antes de aplicar cualquier descuento legal.

Ejemplo:

Sueldo bruto mensual = $4.000.000

El aporte total al sistema de salud es del 12,5%, pero el trabajador solo asume el 4% del ingreso base de cotización.

Cálculo:

$4.000.000 × 4% = $160.000

Del 16% total que se aporta al sistema de pensiones, el trabajador paga el 4%, y el empleador el 12%.

Cálculo:

$4.000.000 × 4% = $160.000

En este ejemplo se asume que no hay retención en la fuente, por lo tanto no se hace ningún descuento adicional.

(Si aplicara, este valor dependería del nivel de ingresos y del tipo de contrato).

Se suman las deducciones que sí afectan directamente al trabajador:

Salud: $160.000

Pensión: $160.000

Total deducciones: $320.000

Cálculo final:

$4.000.000 - $320.000 = $3.680.000

Resultado final

Concepto | Valor |

Sueldo bruto | $4.000.000 |

Descuento salud (EPS) 4% | $160.000 |

Descuento pensión 4% | $160.000 |

Sueldo neto | $3.680.000 |

Ideal para freelancers o para saber si ese extra que te están pidiendo vale la pena. Solo necesitas dos datos: tu sueldo mensual y la jornada laboral mensual (en Colombia, suele ser de 240 horas al mes si trabajas 48 horas a la semana).

Fórmula:

Sueldo mensual neto ÷ número de horas al mes

Ejemplo:

$2.400.000 ÷ 240 = $10.000 por hora

Y listo, ese es tu valor hora base.

Si quieres saber cuánto ganas por cada día trabajado, primero necesitas tu sueldo mensual y dividirlo entre el número de días laborables en un mes. En Colombia, si trabajas de lunes a viernes, se asume que hay 22 días laborales al mes.

Fórmula:

Sueldo neto mensual ÷ 22 = sueldo por día trabajado

Ejemplo:

$3.000.000 ÷ 22 = $136.364 por día trabajado

Esto significa que si ganas $3 millones al mes y trabajas 5 días a la semana, te están pagando alrededor de $136.364 por cada día laboral.

Comprender la diferencia entre el sueldo bruto y el sueldo neto es fundamental para cualquier independiente que ejerza en Colombia. Pues te permitirá planificar mejor los gastos, definir tarifas adecuadas para tus servicios y prever lo que debes reservar para cubrir tus obligaciones tributarias.

Como freelancer, las deducciones sobre el ingreso bruto suelen centrarse en los aportes al SSS. Obligaciones fiscales como el pago de IVA.

Por supuesto, dependiendo de la región y tipo de servicios que ofrezcas, pueden aplicarse otros impuestos específicos.

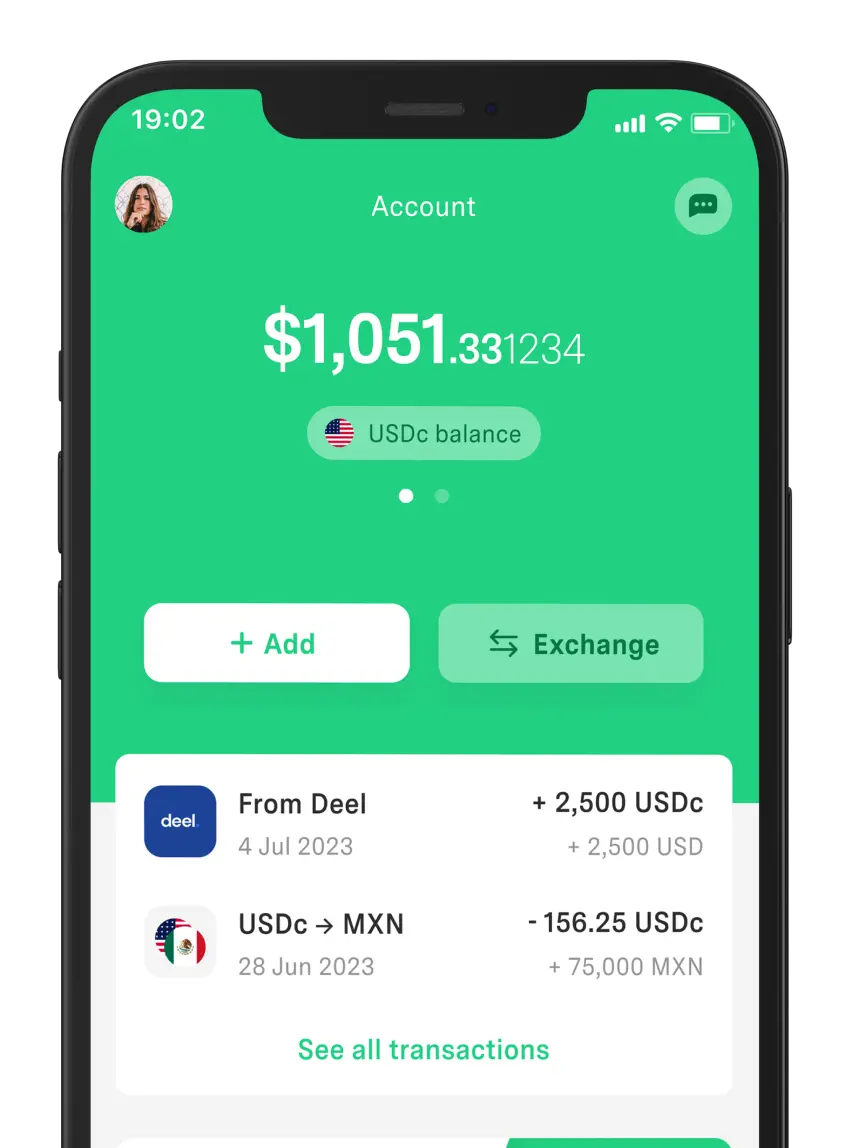

Recuerda que, en caso de que tengas clientes del exterior, puedes cobrar en dólares desde Colombia a través de DolarApp. Y si necesitas pesos, solo debes pasarlos de una cuenta a otra aprovechando un tipo de cambio justo.

Los países tienen fronteras. Tus finanzas, ya no.

Tu Dinero

Tu Dinero Descubre cuál es la mejor app fintech transacciones sin fronteras en 2026 con esta comparativa rápida de costos totales, rapidez, monedas y métodos.

Tu Dinero

Tu Dinero La moneda más estable del mundo ha logrado sostenerse frente a crisis, inflación o incertidumbre política. Descubre cuál es y otras divisas estables.

Tu Dinero

Tu Dinero ¿Sabes cómo invertir tu dinero en Colombia? Aquí te mostramos todas tus opciones reales para que pongas a trabajar tu plata para ti.